АБОНАМЕНТ ЗА НОВИНИ [X]

Бъдещето на UniCredit: съкращения + продажби

08:05 | 16.01.2016

08:05 | 16.01.2016 56477

56477  коментари 0

коментари 0

Инвеститорите не са във възторг от плана за съживяване на Уникредит. През ноември 2015 г. в Милано бе оповестен план за бъдещето на най-голямата по активи италианска банка. Той предвижда 14% съкращение на персонала и продажба или преструктуриране на няколко непечеливши бизнеси с цел повишаване на възвръщаемостта и капитала.

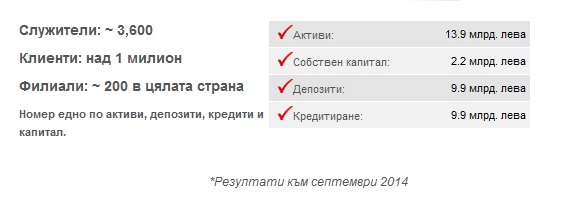

Бележка: Уникредит в България

Уникредит присъства в България от 2000 г., когато приключва приватизацията на Булбанк с прехвърляне на акциите към UniCredito Italiano SpA и Allianz AG, които придобиват съответно 93% и 5% от основния капитал на Банката. УниКредит Булбанк става част от Уникредит груп през 2005 г. Българската банка има активи над 13.9 млрд. лева /към септември 2014 г./. Банката обслужва над един милион граждани и домакинства, частни клиенти, малки и средни предприятия, големи местни и международни компании и др. Кредитният рейтинг на банката е BB+ /Стабилна перспектива/ B от авторитетната рейтингова агенция Standard and Poor's. Рейтингът на банката е равен на рейтинга на страната.

Какво съдържа планът за преструктуриране на банката -майка?

При преструктурирането, до 2018 г. ще бъдат съкратени 18 000 работни места (14%). 6 000 от тях са заети в украинския филиал на УниКредит, който се планира да бъде продаден, както и дела в Pioneer Global Asset Management. За миналата година банката понижи годишната си целева печалба от 6,6 на 5,3 млрд. евро, а за 2015 г. се очаква да реализира нетна печалба от 2 млрд. евро Според институцията, в резултат на тези мерки през следващите три години съотношението й на разходи към приходи трябва да спадне от 61% до 50%.

Главният изпълнителен директор Федерико Гицони описа новия план за банката със 150 000 служители и 900 млрд. евро активи като “стриктни”, “амбициозни”, “реалистични” и “изпълними”. Инвеститорите обаче не смятаха така.

“Акциите се превърнаха в поредната класическа история от типа “хайде да видим”, при която липсва доверие в действащия мениджмънт”, писаха анализаторите Ед Алчин и Андреас Волмър от независимата изследователска агенция Autonomous малко след публикуването на плана. УниКредит – чиито акции са спаднали с 87 процента от 2007 г. насам, се е превърнала в нарицателно за рисковете на трансграничното банкиране. При бившия главен изпълнителен директор Алесандро Профумо, серия от предкризисни придобивания в Европа създаде раздута група с припокриващ се мениджмънт и дублиране на функции. Издръжките й сега поглъщат 61 на сто от приходите.

Близо два месеца по-късно, цената на акциите на УниКредит е спаднала с 20%. Книжата се търгуват на 0,6 пъти балансовата си стойност, на фона на 1,3 пъти средна стойност за европейския сектор и 1,4 пъти за Intesa Sanpaolo, базираният в Милано съперник на банката, по данни на Bloomberg.

Експанзията на Изток

Международната мрежа от 17 държави, простираща се от Германия до Русия, Украйна и Турция, е уязвима за геополитически риск. УниКредит притежава 84 млрд. евро необслужвани кредити, съставляващи близо една пета от общия портфейл вземания от клиенти. Докато небостъргачът на нейната централа може да е символ на националните надежди за икономически възход, самата банка, с липсата й на печалби в Италия и слаб капитал в сравнение с конкуренцията, изпитва целия ефект от нестабилността на икономическото възстановяване в Италия. Според Международния валутен фонд, италианските банки имат общо 330 млрд. евро брутни лоши кредити, след като осакатяващата тригодишна рецесия порази малкия и среден бизнес, съставляващ гръбнака на местната икономика. Същите тези кредити са бреме за икономическото съживяване, при което банките, водени от УниКредит, се борят да станат печеливши и да кредитират отново. На този фон, най-голямата грижа на Италия е не загубата на Федерико Гицони и неговия екип, а рискът от разпад, при който УниКредит може да се наложи да разпродаде скъпоценностите на групата, като дейността в Турция и Полша, или дори да се изтегли от бизнеса в Германия. Подобни тревоги ще преследват УниКредит дотогава, докато печалбите остават ниски, а акционерите – недоволни, твърдят високопоставени банкери.

“Банковият сектор е ключов проблем на Италия”, казва Луиджи Зингалес, професор по предприемачество и финанси в Booth School of Business към Чикагския университет. “Когато има отлив, може да се види кой плува гол. А сега има отлив и всички проблеми излизат на повърхността”.

През 2004 г. УниКредит е една от най-ефективните банки в Европа с високи печалби. Прогнозите са толкова розови, че тя пожелава да се разшири и извън Италия, в пазари с изкусителни перспективи за растеж. Акционерите на банката, предимно италиански банкови фондации, обвързани с политически и социални лобита, виждат в Алесандро Профумо, бивш консултант в McKinsey, превърнал се в търговски банкер, човека с нужната за целта визия. Той има две страсти, които ще определят облика на банката: Германия, както и желанието за разширяване в Източна Европа. В рамките на една година той поема HypoVereinsbank, проблемна германска ритейл банка със значителна експозиция в Източна Европа, превръщайки изведнъж УниКредит в паневропейски играч и водещ франчайз в Източна Европа по размер на активи. Увлечен в разширяването на изток, Профумо е хванат неподготвен през 2006 г., когато северноиталианските му съперници Intesa и Sanpaolo обявяват мега-сливане, създавайки най-големия местен кредитор в Италия. В ответен ход и под натиска на италианската Централна банка и тогавашния й управител Марио Драги, УниКредит купува римската институция Capitalia, печално известна още тогава със слабия си кредитен портфейл. Във финален предкризисен замах, Профумо прави и още един тласък на изток през юли 2007 г., плащайки 3 млрд. евро в брой, за да стъпи в Казахстан и Украйна. Към септември 2010 г., на фона на спадащата цена на акциите, той остава без работа. Свален от същите онези, които навремето са го подкрепяли, той е заменен от Федерико Гицони, който се е издигнал до висшия мениджмънт на банката, след като е работил последователно в Турция и Сингапур. За ветерана в УниКредит това е труден старт. През 2011 г. банката е на второ място отзад напред в стрес тестовете на Европейския банков орган, изпреварена само от Santander. След като между 2009 и 2012 г. излиза на три пъти на пазара, за да набере общо 15 млрд. евро капитал, през 2014 г. Гицони е принуден да направи 14 млрд. евро отписвания, с което на практика заличава стойността на придобиванията от последните десет години. Сегашният спасителен план на Гицони е вторият от 12 месеца насам, на фона на рекордно ниските лихвени нива и нарастващите капиталови изисквания на регулаторните органи, които стесняват маржовете.

Едно трайно възстановяване на италианската икономиката и свързаното с него облекчаване на бремето на необслужваните кредити, може да позволи на УниКредит да си поеме дъх. Андреа Филтри, анализатор в Mediobanca – миланска инвестиционна банка, в която УниКредит е най-големият акционер, твърди, че “намаляването на разходите представлява най-доброто средство за УниКредит да си помогне сама”. Банката вече е успяла да продаде част от своите лоши кредити. Времето обаче не е на страната на УниКредит. Инвеститорите, в това число и най-големият, Aabar от Абу Даби, искат възвръщаемост, докато ръководителите на повечето италиански банки прогнозират, че ще са нужни две до три години на икономически растеж, докато инерцията на необслужваните кредити спадне до нивата отпреди кризата. Правителството на премиера Матео Ренци се стреми да ускори процеса чрез реформа на процедурите по фирмена несъстоятелност, целяща да съкрати времето, необходимо за излизане на влошените кредити на пазара. Същевременно, правителственият план за създаване на лоша банка, която да облекчи натиска върху италианските институции, се провали под натиска на Брюксел. Междувременно вече се говори за наследник на сегашния изпълнителен директор. В допълнение, близък до борда на банката коментатор твърди, че напрежението между някои от чуждестранните и италиански акционери прави статуквото “неустойчиво” – твърдение, което самата банка отрича.

По материали на The Financial Times

| Tweet |

|