АБОНАМЕНТ ЗА НОВИНИ [X]

Доклад "КТБ": „Червените флагове“ + схеми

06:55 | 05.05.2016

06:55 | 05.05.2016 8520

8520  коментари 3

коментари 3

EconomyNews.bg

Публично достъпен е докладът на разследващата компания AlixPartners по случая КТБ. В него се посочва, че в началото на 2014 г., КТБ е четвъртата по големина банка в България от гледна точка на размер на активите. Както EconomyNews.bg вече писа в свой материал в разгара на банковата криза, а това е направило впечатление и на разследващите, КТБ очевидно се е разраснала бързо от 2009 г. Общата сума на активите на Банката, както е видно от обявените финансови отчети, е 6.7 милиарда лева към 31 декември 2013 г., в сравнение с 2 милиарда лева към 31 декември 2009 г. и също така нетните активи са нараснали над два пъти. Кредитите, отпускани на нефинансови институции и други клиенти са се увеличили с около 3 милиарда лева до 4.6 милиарда лева, представляващи около 70% от общите активи на Банката.

Въз основа на разследването на AlixPartners има ясни доказателства, че Цветан Василев, Управителният съвет и редица служители и свързани лица (като директори на и акционери в кредитополучателите) са получили и използвали средства от Банката, като цяло финансирайки "лични" бизнес сделки. Методите, използвани за извличане на средствата от Банката, са били избрани и изградени с цел объркване / прикриване на крайната цел на изтеглените средства, като са оставили Банката в значителен риск, че тези средства никога няма да бъдат погасени.

Обобщенията на Клиентите, съдържащи се в основната част на Доклада показват, че за значителна част от кредитите, предоставени от Банката в полза на КТБ са били учредени незначителни обезпечения, както и че има prima facie свидетелства (от първа ръка), които предполагат, че това е било и намерението изначално. В допълнение, има редица транзакции и инвестиционни решения, взети от Банката, които изглежда, че имат малко/ нямат търговски ползи за КТБ (но имат полза за юридическите лица, свързани с Цв. Василев) и в резултат на които има директни загуби, които Банката е претърпяла в нарушение на доверителните задължения на Управителния съвет и г-н Василев.

Налице са множество от това, което наричаме „Червени Флагове“, които са очевидни при предоставянето на кредитите и оперирането със сметките на клиентите-кредитополучатели, които можеха да бъдат забелязани или от компетентен и безпристрастен кредитен екип, и/или от компетентен Управителен съвет, и/или от външните одитори, и/или евентуално от БНБ.

Тези „Червени Флагове“ включват:

• Големи кредити, които се предоставят на новоучредени дружества, без история и без „собствени“ ресурси (реални или потенциални), които да оправдаят подобни кредити, които им се предоставят, като това ги превръща в незабавен значителен кредитен риск за Банката.

• Отпускането на кредити и отпускането на средства на клиенти-кредитополучатели преди обезпеченията да са надлежно потърсени и учредени в степен, която не е лесно обяснима с недоглеждане. В голяма част от случаите залогът на активи се определя като бъдеща точка, която значително увеличава риска за Банката в осигуряването на адекватно обезпечаване на кредита. Кредитният екип не е успял да установи правилно подобни обезпечения и да предприеме принудително изпълнение веднъж щом датата за учредяване на залога е изтекла. Ако са били направени нужните опити за принудително изпълнение срещу обезпеченията в подходящ момент, щеше да е очевидно за компетентните или безпристрастни членове на кредитния екип, че средствата не се използват за посочената цел.

• Опериране на кредитите за оборотен капитал. Значителен брой кредити са били предоставени на клиентите-кредитополучатели за „оборотен капитал “, но всъщност са били усвоени изцяло щом кредитът е бил одобрен. При нормални обстоятелства кредит/кредитиране за оборотен капитал се усвоява, както и когато на клиента са му необходими средства, а се погасява с редовни вноски, правени когато кредитополучателя получава средства в своето предприятие.

• Голям брой кредити са отпускани за закупуването на дялове в други предприятия (често многократно) или за увеличаването на капитала на дружества, които вече са притежание на Банката. Клиентите-кредитополучатели често нямат очевидна полза от закупуването на дялове в други юридически лица, търговци. Също така дялове в определени дружества са били закупувани по няколко пъти в рамките на по-широко свързани групи от дружества, често за повишаване на стойността им, която изглежда завишена и необоснована (на базата на търговска обосновка).

• Кредитите се усвояват от клиентите-кредитополучатели за изплащане на собствените им лихви по кредити. Тук съществуват редица примери, че щом като кредит е бил предоставен веднъж от Банката, голяма част от кредитното финансиране е усвоено незабавно, като само малка част от кредита остава налична. След това той е усвоен на по-малки части, които отговарят на текущите лихвени плащания за същият кредит. Това е можело да бъде идентифицирано от Кредитния екип към момента, тъй като подобна дейност демонстрира че кредитополучателя няма реални парични приходи или дейност, с които да обслужва кредита, което представлява явен риск за Банката от неизплащане на оставащата сума по кредита и излага Банката на бъдеща загуба, тъй като клиента-кредитополучател продължава да усвоява средства от кредита.

• Клиенти-кредитополучатели с неликвидни баланси. Няколко клиента-кредитополучатели са докладвали като единствени активи вземания от други дружества (не е задължително да са директно свързани или дъщерни), а в секцията със задължения от баланса е имало единствено кредити от КТБ и/или дългосрочни плащания (отново не е задължително да са директно свързани или дъщерни) или акционерен капитал, който сам по себе си е финансиран с кредити от Банката. Поради тази причина тези дружества изцяло разчитат на печалбите на други дружества и парични потоци, за да генерират приход за обслужване на дължимите кредити. Това в крайна сметка създава пирамида от кредитиране, което трябва да бъде обслужено от ограничен брой генериращи от бизнес средства, а всъщност е обслужвано от продължаващият поток на допълнително отпускани кредити.

В допълнение към сметките на клиенти-кредитополучатели други транзакции също е трябвало да повдигнат съмнения. Един ясен пример е закупуването на 75,000 облигации на Технотел Инвест от Банката за 75 милиона евро през декември 2003 г. Тези облигации се появяват като закупени от Банката без:

• каквато и да е форма на проучване с полагане на грижата на добър търговец, за да се разбере търговския аспект на инвестицията както за Банката, така и по отношение на това, какво Технотел Инвест ще прави с парите когато ги получи;

• оценка на възможността за възстанояване на инвестицията на Банката, като например дали Банката ще може да продаде облигациите или да си възстанови асоциираните с тях шест месечни лихвени плащания; и

• да се вземе предвид, че Технотел Ивест вече е клиент-кредитополучател на Банката и така закупуването на облигациите на Технотел Инвест допълнително и значително увеличава експозиция на това дружество към Банката.

Освен това, има поразително високи нива на свързаност между клиенти-кредитополучатели.

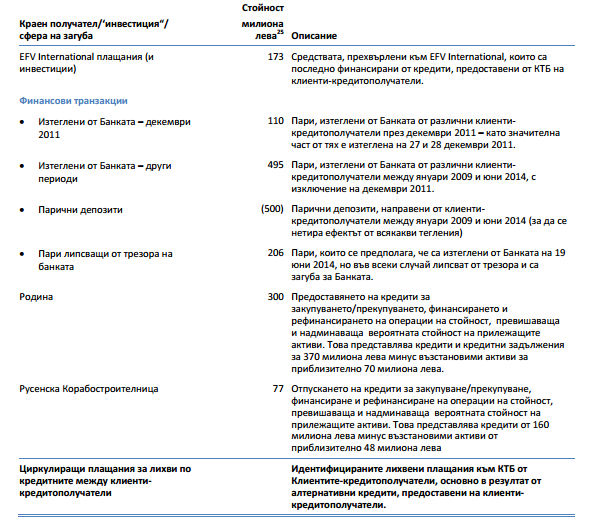

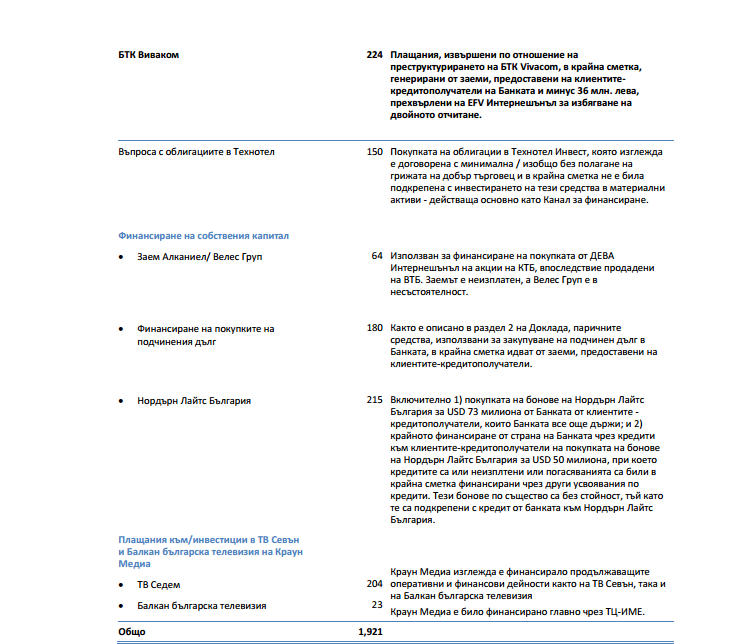

Моля кликнете върху таблиците, за да увеличите.

Следва продължение.

| Tweet |

|

Добре, пълно е с доказателства за вината на Василев и на останалите директори. Сега е редно да има арести и ефективни присъди!

Крайно време е да има някакво развитие с тази сага КТБ и виновниците да си получат заслуженото.

Нека прокоратурата най-накря започне да действа по казуса КТБ и да видим всички крадци под отговорност!