АБОНАМЕНТ ЗА НОВИНИ [X]

КТБ & Случаят БТК Виваком

06:10 | 09.05.2016

06:10 | 09.05.2016 10417

10417  коментари 0

коментари 0

EconomyNews.bg

Плетеница от сложни прехвърляния, мостови кредити, смяна на собственост и в основата на всичко това КТБ и Цветан Василев – така изглежда собствеността и финансирането на най-големия телеком в България. Виваком финално бе продаден за 1 евро на будеща съмнения компания, регистрирана в Люксембург - LIC33, около която се вдигна много шум. Интересен детайл от доклада на Аликс Партнърс за КТБ е, че благодарение намесата на НАП е отстранена заплаха на компанията, собственост на Пиер Луврие. Вижте в подробности хронологията на събитията.

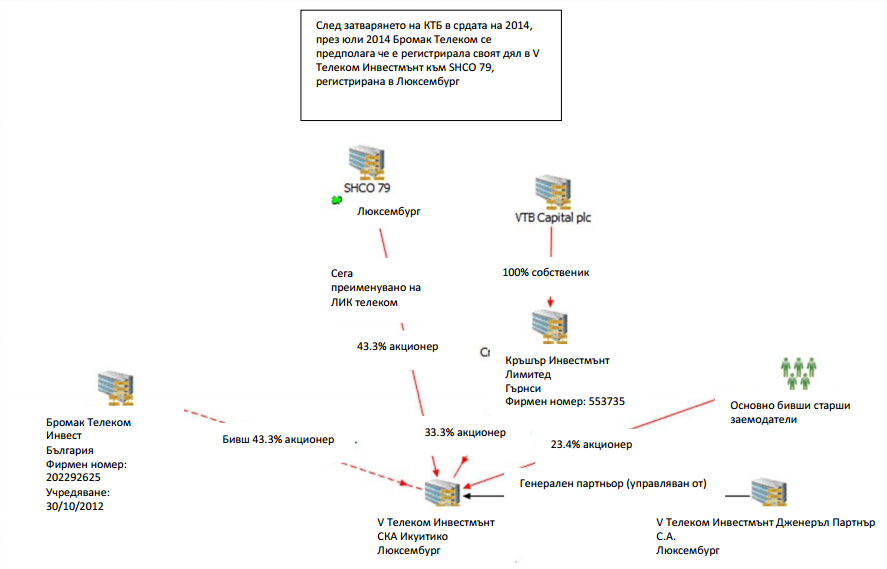

През 2012 КТБ участва в преструктурирането на Българска Телекомуникационна група БТК Виваком. Финансирането на участието на КТБ чрез Бромак и ВТБ е много сложно и включва мрежа от Канали за финансиране и компания със "специална цел" - структура на собственост със седалище в Люксембург. КТБ също участва в по-нататъшното преструктуриране на привилегирования дълг на БТК Виваком година по-късно, с което се въвеждат по-нататъшни и сега критични усложнения; това е довело до изпълнително производство в Люксембург на синдикиран кредит на ВТБ/КТБ от ВТБ, който заплашва текущата позиция на КТБ.

Преструктурирането на БТК Виваком, което се реализира на 31 октомври 2012, се провежда по Английска правна схема на договореност и участва в преструктурирането на привилегирования и подчинен дълг, свързан с емитиране на нов дълг. Дългът е намален от общо 1,7 милиарда евро до 588 милиона евро преструктуриран привилегирован дълг с набиране на 130 милиона евро нов капитал, направено чрез специална структура с инвестиционна цел в Люксембург, финансирани от КТБ и през В Телеком от:

• Бромак или неговите дъщерни дружества; и

• ВТБ (инвестицията е направена чрез Кръшър).

Бромак и ВТБ/Кръшър инвестират 65 милиона евро всеки, въпреки че се отбелязва че парите са за различен акционерен капитал, и заедно със съществуващите вече заемодатели, придобиват първоначално 94,1% дялово участие в БТК Виваком чрез непосредствения му собственик Вива Телеком.

Инвестицията първоначално е била структурирана като подчинен кредит на акционерите чрез структура на три нива на компания от Люксембург под В Телеком, в която Бромак държи 43,3%, Кръшър 33,3%, старши кредиторите 21% плюс други дребни акционери. Банковите данни показват, че инжекцията е била платена в брой директно на Вива Телеком от Бромак и Кръшър, а не чрез фирмената структура от Люксембург.

Бромак (и ВТБ) също участват в изменения синдикиран привилегирован кредит и имат непогасен баланс на главница към 31 декември 2012г. от 59,2 милиона лева (а ВТБ 198,3 милиона лева), които оттогава са рефинансирани (през ноември 2013 г.).

Последващи събития

През януари 2013 г. 5,9% дялови участия в БТК Виваком са били обект на задължителна тръжна процедура за цена от 46 милиона лева, което тогава оценява общия капитал на приблизително 800 милиона лева.

През юли 2013 оставащите неизплатени акции са били придобити по силата на така наречената процедура на „отлюспване”; и специалните права на българското правителство по силата на Златна акция са били обезсилени впоследствие (през септември 2013г.), а през октомври 2013 г. Златната акция е била изкупена. БТК Виваком е регистрирана като ЕАД (еднолично акционерно дружество) и автоматично дерегистрирано на 31 октомври 2013.

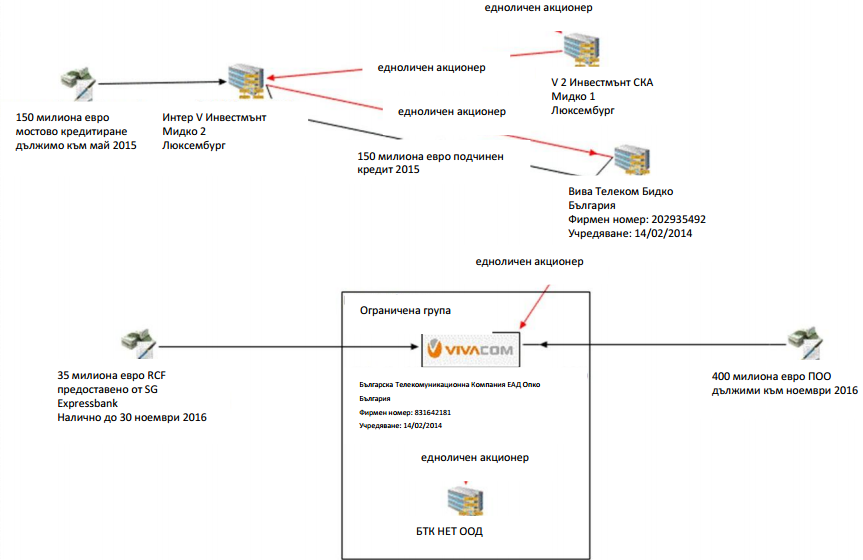

През ноември 2013 г. главният дълг е рефинансиран за втори път с емитирането на 400 милиона евро нови привилегировани обезпечени бонове, дължими през ноември 2018, и 35 милиона евро револвиращ кредит. Балансът на стария привилегирован дълг е изплатен, използвайки Мостово кредитиране, което е обсъдено по-долу.

На 6 ноември 2013 г. Кредит от 150 милиона евро под формата на висш ранг Мостово кредитиране е бил предоставен на ИнтерВ от ВТБ и КТБ; Делът на КТБ е само 10 милиона евро, по-късно намален до 8.3 милиона евро при усвояване. Това е кредит за 18 месечен срок, обезпечен с втори по ред особен залог на акции от БТК Виваком и залог на акции от по-горен ред в рамките на Люксембургската структурата над дяловото участие на ИнтерВ във Вива Телеком и дяловото участие на В2 Инвестмент в ИнтерВ.

Тези средства са били предоставени от ИнтерВ на Вива Телеком посредством 60 месечен конвертируем безлихвен заем, за изплащане на част от привилегирования дълг, който е рефинансиран от БТК Виваком и отговаря на разходите по сделката.

Мостовото кредитиране сега е в неизпълнение (от май 2015) и принудителни действия са били инициирани от ВТБ, които ще реализират залога от по-горен ред, издаден от В2 Инвестмънт над акции на ИнтерВ. Принудителното изпълнение на залога на БТК Виваком се препятства от първи по ред залог, държан от първоначалните притежатели на бонове и запора на НАП, който ефективно предотвратява упражняването на залога на ИнтерВ върху акциите на Вива Телеком.

Тази принудителна мярка заплашва да прекъсне връзката на собствения капитал от В Телеком чрез дяловото участие на Вива Телеком в БТК Виваком.

През юли 2014 дяловото участие на Бромак във В Телеком, първоначално държано чрез Бромак Телеком Инвест, е било прехвърлено на СХЦО 79, регистрирано юридическо лице в Люксембург; СХЦО 79 оттогава е преименувано на ЛИК Телеком .

През март 2015 ЛИК Телеком се съгласява да продаде своя дял във В Телеком (в транзакция, включваща НУРТС и други компании) за номинал от 1 евро, в съчетание с ангажимент за изплащане на дълга на ЛИК33 (новорегистрирана компания в Люксембург, собственост на Пиер Луврие), но всякакво въздействие върху собствеността на БТК Виваком се предотвратява чрез запор върху акциите на БТК Виваком, наложен от НАП. Пиер Луврие оттогава обявява, че е изоставил придобиването на всички предвидени дружества.

През юни 2015 БТК Виваком е получила разрешение от Българската агенция за защита на конкуренцията да придобие 100% от НУРТС, доставчик на ТВ преносни услуги, който също е включен в предложената транзакция на LIC33. Придобиването е завършено на 08 юли 2015.

Финансиране на КТБ/ВТБ

В края на октомври/началото на ноември 2012 КТБ е предоставила кредити на няколко фирми, които пряко или чрез други фирми прехвърлят 171 милиона лева на Технотел Инвест (тогава Бромак Инвест). Технотел Инвест прехвърля 165 милиона лева на Бромак, които закупуват, съществуващи и нови акции в Бромак Телеком за 139,3 милиона лева. След това Бромак Телеком Инвест дават назаем тези средства обратно към Бромак, които ги използват за придобиване на 43.3% от капитала на В Телеком. Бромак след това прехвърля това дялово участие на В Телеком на своето 99.5% дъщерно дружество Бромак Телеком Инвест като изплащане на по-ранния си заем.

В доклада се илюстрират източниците на финансиране на Бромак от КТБ за рефинансиране от 2012г. и източниците на финансиране на Кръшър (предоставени ни от Христин Динев), което показва, че то е финансирано от ТЦ-ИМЕ, средствата за което са дошли от КТБ. Финансирането в крайна сметка е било предоставено от ТЦ-ИМЕ чрез тригодишно Споразумението за замяна на капитал с Кръшър, в което участват плащания от ТЦ-ИМЕ за 72,5 милиона евро на три вноски: 5 милиона евро на 5 септември 2012г., 35,1 милиона евро на 10 декември 2012г. и най-накрая 32,4 милиона евро на 10 декември 2013.

Настоящото Споразумение за замяна на капитал е свързано с "Дата на изменение" на преструктурирания дълг на БТК Виваком по Схемата за договореност, която е с дата 31 октомври 2012 година и завършва след изтичане на 36 месеца от тази дата, т.е. на 31 октомври 2015 г., въпреки че несъстоятелността на ТЦ-ИМЕ преди тази дата, може да предизвика преждевременно прекратяване по силата на ISDA договор, уреждащ собствения капитал.

КТБ вече успешно обезпечи вземанията на ТЦ-ИМЕ от Кръшър чрез Споразумението за замяна на капитал директно чрез прехвърляне от ТЦ-ИМЕ на 4 септември 2015г. Договорът за прехвърляне ще бъде заменен (подлежи на одобрение от Фонд за гарантиране на влоговете в банките) с официален договор за цесия, при които КТБ ще се ползва от изплащането в брой от Кръшър или акции на В Телеком.

Не е ясна степента (ако има такива), в която финансирането на акциите на ВТБ от Мостовото кредитиране през ноември 2013 (и/или участието на ВТБ в старшите бонове) се е финансирало със заеми, издадени на клиенти- заемополучатели на КТБ. Нашите разследвания към днешна дата не са установени никакви доказателства, че това е така.

Рискове за възвръщаемостта на КТБ

Българските власти в момента имат две обезпечителни заповеди за запори над:

• акции на СХЦО 79 (ЛИК Телеком ) във В Телеком, получени от Комисията за отнемане на имущество; и

• акции на ИнтерВ във Вива Телеком, получени от НАП (за избягване потенциални изтичания на данъчни).

В подкрепа на проследяването на активите, са нужни убедителни доказателствата, пряко свързваща веригата на разплащане. Ясно е че Бромак е финансиран от КТБ, въпреки че връзките към точните траншове от финансирането, което е осигурено може да се разглеждат само като косвени, а не като предоставяне на конкретни доказателства, както може да се изисква по силата на раздел 60 (а) от Закона за банковата несъстоятелност. Финансирането на Споразумението за замяна на капитал между ТЦ-ИМЕ и Кръшър се потвърждава от нашата работа по проследяване.

Прехвърлянето на акции на Бромак във В Телеком през юли 2014г. до SHCO 79 (ЛИК Телеком) преместват акциите още една стъпка по-далеч извън обсега на КТБ. Въпреки това, премахването на заплахата от LIC33 (чрез действието на НАП) най-малкото е предотвратило по-нататъшното отслабване на позицията на КТБ.

Критично погледнато, принудителното изпълнение по залозите на акции от ВТБ, свързани с Мостово кредитиране потенциално водят до риска от прехвърляне на собствеността и контрола на ИнтерВ и Вива Телеком на ВТБ, което заедно със своите съкредитори ВТБ Банк Австрия AG и Accession Mezzanine Capital II BV, са предоставили 140 милиона евро от общо 148.334 евро изтеглено Мостово кредитиране. Запора на НАП на акциите на БТК ВИВАКОМ, притежавани от Вива Телеком ефективно предотвратява упражняването на залога на ИнтерВ, но не съществуват ограничения, които да възпрепятстват принудително изпълнение от страна на ВТБ на залога на V2 Investment над акциите на ИнтерВ. V2 Investment е едновременно солидарен длъжник и изначален поръчител по Мостовия заем.

Провежда се кореспонденция между ВТБ, в ролята им на Мостов Посредник (съгласно Мостовото кредитиране) за заемодателите, и КТБ относно договореното (от Мажоритарни заемодатели) спиране на изпълнението в очакване на развитието на потенциално предложение за преструктуриране. ВТБ е наел международна адвокатска кантора, Уайт енд Кейс(Европа) ЛЛП, които са били консултанти по Мостово кредитиране, и местен съветник в Люксембург, който е назначил EY като финансови съветници. Става ясно от най-новото писмо на ВТБ до Банката, че намерението на ВТБ е да изпълни залога на акциите на ИнтерВ, направен от В2 Инвестмънт и чрез EY и да извърши ускорен процес на продажба на акциите на ИнтерВ. Като "Мажоритарни заемодатели" под Мостово кредитиране, ВТБ са в пълен контрол на процеса на изпълнение, както и реализацията и разпределението на постъпленията, които са, разбира се, обект на разпоредбите на Кредитната документация.

Признаване/третиране на депозити на БТК Виваком в КТБ

Според финансовия отчет на БТК Виваком от декември 2014 г.:

• 140 милиона лева в брой и парична равностойност в КТБ бяха прекласифицирани като вземания; и

• 25 милиона лева на свързано с това обезценяване е регистрирано (вероятно свързано с разходите за цедиране на вземането).

Чрез поредица от транзакции, БТК Виваком прехвърля 139 милиона лева от 140-те милиона лева депозит в КТБ, въпреки че все още има 25 милиона лева задължения за обезценка срещу вземания от КТБ в своите отчети от ФГ15 (вероятно свързано с разходите за цедиране на вземането).

Прихващането от 31 декември 2014 г. е посочено (в доклада и сметките на БТК Виваком) като извършено чрез:

• 51 милиона лева облигации на НУРТС , държани от КТБ (КТБ засега се съгласила на прихващане на лихва само от 1.6 милиона лева, но основната стойност на облигациите от 50.2 милиона лева остава неизплатена в отчетните книги на КТБ);

• Кредитът на КТБ към ИнтерВ с брутна експозиция приблизително от 18 милиона лева(това прихващане не е бил вписано, тъй като, въпреки цесията, ИнтерВ не е уведомил КТБ за прихващането, което може във всеки случаи да се окаже незаконно);

• Кредитна транзакция от 53 милиона лева; и

• Други стоки на стойност от 18 милиона лева. ИнтерВ кредити

ИнтерВ получава финансиране чрез Договор за Мостово кредитиране, сключен на 6 ноември 2013 г., който осигурява синдикиран кредит от обединение, което тогава се състои от ВТБ и КТБ за до 150 милиона евро с шестмесечен Euribor плюс 7,5%, на база PIK и 18-месечен срок. Делът на КТБ от това Мостово кредитиране е било 10 милиона евро, което в крайна сметка намалява при усвояване на 8.3 милиона евро (16.3 милиона лева). Целта е да се осигури временно финансиране чрез ИнтерВ към Вива Телеком за подпомагане на рефинансиране на привилегирования дълг на БТК Виваком. Кредитът е в просрочие, от 22 май 2015.

Този кредит е обезпечен със следните залози от висок ред (след прекратяване на предишните залози на Роял Банк ъф Скотланд (RBS), отнасящи се до дълг от 2012 преструктуриран на 22 ноември 2013 г.):

• акции в ИнтерВ, държани от В2 Инвестмент;

• акции във Вива Телеком, държани от ИнтерВ; и

• втори по ред залог (предмет на обезпечение на притежателите на новите БТК Виваком привилегировани бонове) на акции на БТК Виваком, притежавани от Вива Телеком.

На същия ден, ИнтерВ предоставя на Вива Телеком петгодишен гратисен необезпечен конвертируем кредит от 149,5 милиона евро, в крайна сметка предназначен за увеличение на капитала на Вива Телеком, в подкрепа на дълга на своето изцяло притежавано дъщерно дружество, БТК Виваком, рефинансиран през 2013.

| Tweet |

|