АБОНАМЕНТ ЗА НОВИНИ [X]

Финансовият октопод

16:36 | 22.05.2009

16:36 | 22.05.2009 1716

1716  коментари 0

коментари 0

Юлиана Янкова, Re:Tv

Спомняте си как рекламни кредитни предложения валяха отвсякъде до неотдавна. Банките не се задоволяваха само с това, а възлагаха на служителите си да звънят на клиенти с предложения, измислени едва ли не специално за тях. Днес ситуацията е подобна, но с обратен знак. Стечение на обстоятелствата ми попречи да внеса в определения срок годишната такса за поддръжка по една от кредитните си карти в местна банка, собственост на голяма западна институция. Сумата бе 21 лв., а с натрупаната лихва за просрочие бе стигнала 25 лв. Седмица след определената дата от банката започнаха да ми звънят с настояване да внеса парите в който и да е офис. Когато не успях в оставащите два дни до края на седмицата, във вторник последва нов звън с молба да съобщя точна дата и да я спазя, тъй като я залагат в системата. Преживяното е показателно по две причини: дори за дребни суми, банките са последователни в събирането им и второ случаят не е единствен. Хора от бранша заявиха, че от октомври-ноември 2008 се наблюдава процес на трансформиране на кредитните отдели в отдели за събиране на просрочени вноски или, както ги наричат collect-отдели. Активни в тази посока са Пощенска банка, Райфайзенбанк и всички, които до преди няколко месеца, бяха също толкова агресивни в предлагането на бързи кредити само срещу лична карта, с, без или с незначително обезпечение или без доказване на доходите.

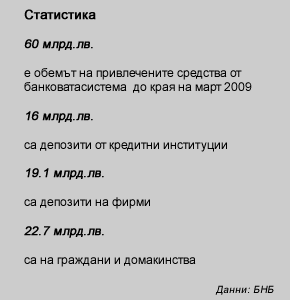

Данните на БНБ за февруари показват, че проблемните кредити нарастват с 19 %, а през януари ръстът е бил 13 % спрямо декември 2008. Към края на февруари лошите и преструктурирани кредити в банковия сектор са 1.65 млрд.лв., като само за месец увеличението е с 314 млн. лв. Така за първи път от въвеждането на валутния борд и след фалитите на банките през 1996-1997 делът им спрямо всички отпуснати заеми в системата надхвърли 2 % и достигна около 3-4 %.

Затрудненията в кредитния портфейл на банките не става от днес за утре, коментира високопоставен служител от „Банков надзор” на БНБ. Факторите, от които зависи влошаването на един кредит са много – дали фирмата ще реорганизира дейността си при загуба на определени пазари, дали изплаща само лихви или лихви и главница. Понякога самите банки носят вина за просрочието, тъй като доскоро си позволяваха да вдигат такси и лихви, без да уведомяват клиентите си, твърди източникът от „Банков надзор”. Работата е в това, че след подобни действия, ако месечната вноска по един кредит е била определена на 300 лв., може без да е уведомен клиентът, тя да е станала 350 лв., като кредитът се влошава и влиза в просрочие. Същевременно БНБ предприе няколко стъпки за облекчаване на банките, като разхлаби част от режимите, затегнати при бурното нарастване на кредити до 2007. Освен намаляването на минималните задължителни резерви, които банките поддържат в Централната банка, но върху които не се начисляват лихви, БНБ промени и наредбата за провизиране на лошите кредити. Другата промяна е свързана с класифицирането на кредитите и начисляването на провизии, като за загуба вече се считат не тези с просрочие над 90 дни, а над 180 дни. Целта е банките да бъдат по-активни и гъвкави при преструктурирането на кредитите, тъй като много от тези продукти не са създадени за кризисна ситуация. Например доскоро дори за дългосрочни нужди банките отпускаха краткосрочни кредити. Естествено е, след като се влошава бизнесклиматът, това да се отрази и върху фирмите и банките. Последната промяна влезе в сила от 31 март и тепърва ще бъде отразена в отчетите, които банките подават към БНБ.

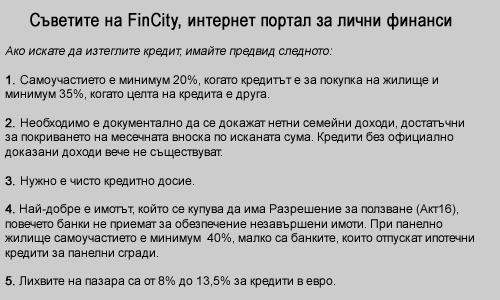

Проучване на пазара показва, че в момента банките предпочитат да отпускат бизнес кредити, отколкото потребителски, а някои дори споделят, че не са спрели кредитите за граждани, но липсва търсене. Експертите обаче са категорични, че място за притеснение няма, тъй като за разлика от 1996-1997 , когато банките фалираха поради липса на капитали, в момента системата разполага с достатъчно капиталови буфери, които да поемат евентуално влошаване на кредитните портфейли. Според изчисления основният капиталов буфер е равен на 4 % от БВП.  Банките са склонни да предоговарят кредити на клиенти със затруднения, като увеличават срока за погасяване и по този начин намаляват месечната вноска и я правят по-поносима. Нито една банка не желае да й се увеличават лошите кредити или да стига до усвояване на обезпечението по кредита, тъй като това я принуждава да се занимава с несвойствени дейности, като продажба на недвижими имоти, селскостопанска техника или каквото и да било друго.

Банките са склонни да предоговарят кредити на клиенти със затруднения, като увеличават срока за погасяване и по този начин намаляват месечната вноска и я правят по-поносима. Нито една банка не желае да й се увеличават лошите кредити или да стига до усвояване на обезпечението по кредита, тъй като това я принуждава да се занимава с несвойствени дейности, като продажба на недвижими имоти, селскостопанска техника или каквото и да било друго.

Факт е, че след бума в кредитирането, сме свидетели на охлаждане. Затруднения има не само при банковите кредити, но и при лизинговите схеми, при бързите стокови кредити в магазините за покупка на стоки на изплащане и междуфирмените задължения. Дори данъчните служители на НАП в момента са се активизирали по отношение на ревизии и събиране на стари задължения отпреди 3-4 и повече години. Специализираните институции за събиране на неиздължени междуфирмени плащания също отчитат ръст от близо 40 на сто в поръчките към тях, в сравнение със същия период на 2008. Нарастват както броя на фирмите, които се обръщат към тях, така и банките. Повечето такива институции, като „ЕОС Матрикс”, „Кофас България”, „Working Capital Management Group”, които работят у нас, са подразделения на чужди компании със същата дейност. Принципът на работа при тях е по метода на убеждаването на неизрядните платци, че ще им бъде по-изгодно да платят доброволно, отколкото да се стига до съд, където виновната страна ще трябва да поеме и съдебните разходи, освен сумата на задължение и лихвите към него.

И въпреки че паниката е лош съветник и всички, включително и БНБ непрекъснато повтарят, че място за притеснение няма, част банкерите се подготвят за най-лошото, което според тях ще се случи през идващата есен или зимата. Заради наличието на сезонна работа през лятото, повечето хора ще стабилизират финансовото си положение, но ако през есента започнат сериозни съкращения на работници и затваряне на предприятия, тогава пътят към спиралата надолу е открит. Или, както каза един банкер, пожелала анонимност, „Най-лошото предстои. Да се надяваме, че ще е краткотрайно”.

| Tweet |

|